- KDDIホーム

企業情報

企業情報  株主・投資家情報

株主・投資家情報  IRライブラリ

IRライブラリ  統合レポート(アーカイブ)

統合レポート(アーカイブ)  2017年 (分割版)

2017年 (分割版)  国内市場とKDDI

国内市場とKDDI

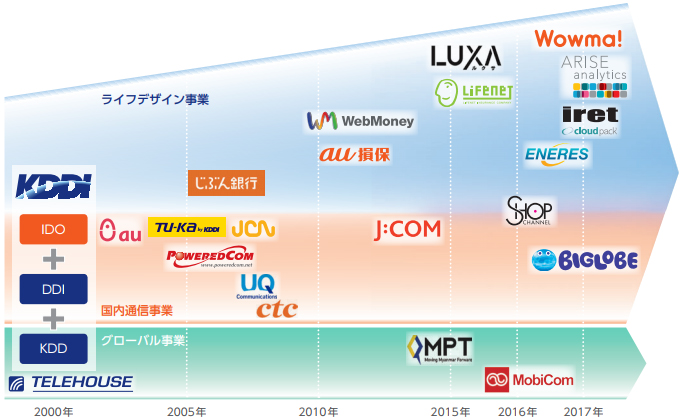

通信会社から「ライフデザイン企業」へ

2000年10月、長距離通信の第二電電株式会社 (DDI)、国際通信のKDD株式会社、日本移動通信株式会社 (IDO) の3社合併により発足したKDDI株式会社は、M&Aなどを通じて、モバイル通信・固定通信を併せ持つ総合通信事業者としての基盤を拡充し、成長を続けてきました。

現在、国内においては、新たな収益源の確保に向けて、通信事業の顧客基盤を活用することにより、非通信事業領域での収益化に向けたさまざまな取り組みを積極化させています。

また、グローバル事業においても、ミャンマー・モンゴルのモバイル通信市場に参入するなど、持続的成長に向けた取り組みを進めています。

KDDIグループの主要な事業の状況

モバイル

2017年3月末のau携帯電話累計契約数は、前期末比5.7%増の4,854万契約となり、モバイル3社間におけるシェアは、前期末比0.5ポイント増の29.8%となりました。

このうち、個人のお客さまを対象とするパーソナルセグメントにおいては、auスマートフォン浸透率が1.8% (LTEに限定すると60.9%) まで上昇しました。

また、連結子会社が提供するMVNO事業の契約数は、前期末比77万増の87万契約となりました。今後は、au+MVNOベースでの「モバイルID数」の拡大を図っていきます。

固定ブロードバンド

2017年3月末のFTTH累計契約数は、ビッグローブ株式会社の連結化影響もあり、前期末比10.5%増の415万契約 (市場シェアは12.9%) となりました。

また、2017年3月期末のケーブルテレビにおけるRGU対象世帯数は、前期末比4.6%増の529万世帯となりました。

なお、2017年3月末におけるJ:COMのケーブルテレビ有料多チャンネルサービス契約数シェアは、約5割を占めています。

FTTH・ケーブルテレビとauとのクロスセルを通じて、KDDIグループのお客さま基盤のさらなる強化および拡大が続いています。

非通信事業領域

KDDIは、新たな成長軸の確立に向けて「au経済圏の最大化」に向けた取り組みを強化しています。

au経済圏は主に、オンライン領域におけるauスマートパスなどのデジタルコンテンツ、オフライン領域における物販・電力・金融などのライフデザインサービスで構成され、これらのサービスの利用額と、KDDIが提供する決済手段 (auかんたん決済、au WALLET) を用いて決済された金額の総計が、au経済圏流通総額となります。

2017年3月期のau経済圏流通総額は、前期比で75.3%増加し、1兆2,800億円となりました。